กลยุทธ์ลงทุนหลัง Fed ขึ้นดอกเบี้ย 0.5%

กลยุทธ์ลงทุนหลัง Fed ขึ้นดอกเบี้ย 0.5%

โดย อ. เผดิมภพ สงเคราะห์ บล.หยวนต้า (ประเทศไทย) จำกัด

วันที่ 9 พ.ค. 2565

ประเด็นเรื่องของเศรษฐกินและเงินเฟ้อ บ่งบอกว่าควรจะเก็บเงินหรือพักเงิน ที่เราเรียกว่า Stagflation ซึ่งหมายความว่าในภาพของ Inflation เงินเฟ้อเพิ่มและตัวทิศทางของเศรษฐกิจมีการปรับลง รายได้ลดลง แต่ในขณะเดียวกันเงินเฟ้อเพิ่มขึ้น ล่าสุด IMF มีการปรับประมาณการตัวเลข GDP ของโลกลง และปรับเงินเฟ้อเพิ่มขึ้น อันนี้เป็นสิ่งที่ทุกคนรับรู้และส่งผลกับการลงทุนในสินทรัพย์ อย่างที่บอกไปว่าปลอดภัยที่สุดคือดอลลาร์

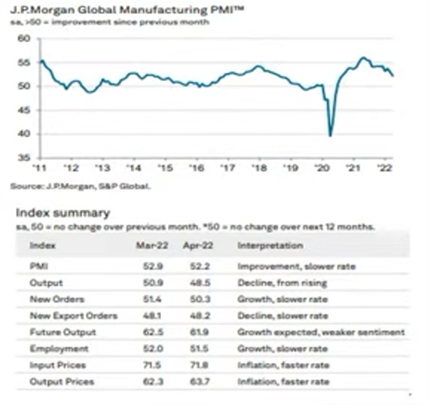

ณ วันนี้สิ่งที่ย้ำเตือนเข้าไปอีกก็คือการประกาศตัวเลข PMI ของ J.P. Morgan คือ PMI ภาคการผลิตซึ่งจะเป็นตัวชี้นำว่าภาพของเศรษฐกิจโลกตอนนี้เป็นอย่างไร

จากกราฟจะเห็นว่า Sideway down นั่นก็แสดงว่าหุ้นก็จะ Sideway down และ PMI ตัวเลขรวมจาก 52.9 เหลือ 52.2 จะเห็นได้ว่าลดลง ในขณะที่เงินเฟ้อ Input Prices , Output Price ที่จะเป็นตัวชี้นำว่าเงินเฟ้อในอนาคตจะเป็นอย่างใน และในตอนนี้จะเห็นได้ว่ามีการปรับตัวเพิ่มขึ้น ซึ่งสอดคล้องกับที่ว่าทั้งโลกคิดแบบนี้มาประมาณ 3 เดือนแล้ว แต่ตอนนี้หนักขึ้น

ตอนนี้ภาพที่เกิดขึ้นคือในส่วนของนโยบายทางการเงินของธนาคารต่างๆ ทั่วโลก ซึ่งก่อนหน้านี้ธนาคารกลางของอังกฤษ และอเมริกา ในอนาคตอาจจะเป็นประเทศแถบยูโรโซนที่จะใช้นโยบายการเงินตึงตัว เพื่อที่จะพยายามทำให้เงินเฟ้อลดลลง ตรงนี้ก็เป็นภาพใหญ่ของทิศทางของโลกที่เกิดขึ้นตอนนี้ ซึ่งเราต้องมาวิเคราะห์ต่อว่าเงินเฟ้อจะลงเมื่อไหร่

ทางฝั่งราคาน้ำมันในตอนนี้คงไม่น่าจะปรับตัวขึ้นไปได้เยอะ น่าจะ Sideway down ตรงต่ำว่า 100 – 120 หรืออาจจะ 80 – 90 ถ้าดูในฝั่งของปัจจัยบวกกับราคาน้ำมัน และปัจจัยลบกับราคาน้ำมันตอนนี้เริ่มมาคู่กัน ทางฝั่งของยูโรโซน หรือว่า ตัว G7 ที่จะลดการนำเข้าน้ำมันจากรัสเซียทำให้ซัพพลายจะหาย ราคาควรจะเพิ่มขึ้น แต่ว่าเศรษฐกิจจะชะลอตัว ความต้องการน้ำมันจะลดลงในอนาคต ล่าสุดในมุมของ Saudi Aramco เป็นผู้ส่งน้ำมันรายใหญ่ของโลก เป็นของซาอุดิอาระเบีย มีการปรับลดราคาน้ำมันลง สินค้าโภคภัณฑ์ที่เป็นสายพลังงานก็จะเหลือแก็สกับถ่านหิน ที่ลอยอยู่ข้างบน

ทางด้านของอาหารตอนนี้ก็ทำ New High แต่สิ่งที่ดีก็คือค่าระวางเรือที่ยังขึ้นอยู่ในเกณฑ์ที่สูง หรือแม้แต่เรื่องของราคาสินค้าเกษตร สังเกตได้ว่าราคาสินค้าเกษตรของ INDEX ก็เริ่มลดลง หรือราคาปุ๋ยที่ตอนนี้ก็ทำ New High แสดงว่าตอนนี้เราต้องหาจุดจบของราคาสินค้าโภคภัณฑ์ให้ได้ ซึ่งหลายๆ ตัวก็เริ่มที่จะจ่อ New High

อินดิเคเตอร์ของหุ้นจะกลับมาเป็นแบบรีบาวน์ (Rebound) มี 2 ตัว

- เรื่องของดอลลาร์ INDEX ไม่ควรทะลุ 104

- Bond Yield 10 ปี ของอเมริกา 3.2% Bond Yield 2 ปี ของอเมริกาต้องไม่ทะลุ 3%

ประเด็นของหุ้นในประเทศไทย

ตัวเลขเศรษฐกิจของธนาคารแห่งประเทศไทยที่มีการประกาศออกมา ล่าสุดสิ้นเดือนเมษายนที่ผ่านมา แบงค์ชาติพูดถึงเดือนมีนาคมว่าชะลอลงเล็กก็น้อย เมื่อเทียบกับเดือนมกราคมและเดือนกุมภาพันธ์ที่ผ่านมา พอประกาศออกมาหุ้นก็เลยตก เพราะว่าเซนติเมนต์ดูไม่ดีทั้งตัวเลขของการลงทุนภาคเอกชน การบริโภคภาคเอกชน การผลิตลดลง การผลิตสินค้าเกษตรลดลง มีตัวเลขเดียวที่ดูดีขึ้นคือ ตัวเลขของ Export การส่งออก

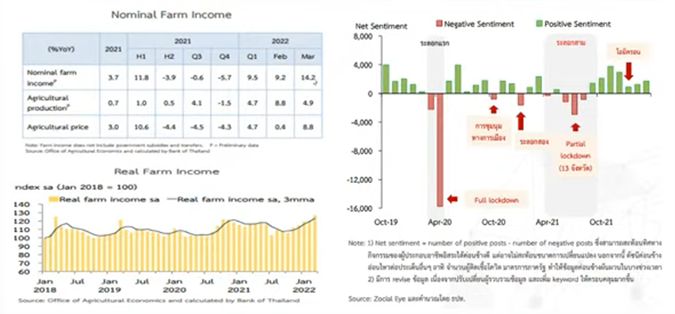

ความมั่นใจต่อไปในอนาคตที่เกี่ยวข้องกับการบริโภค ตอนนี้สิ่งที่ดีมากๆ คือตัวเลขของรายได้เกษตรกร ในเดือนมีนาคมปีต่อปี +14% และถ้าดูไตรมาสต่อไตรมาส +9.5%

ความมั่นใจในกิจกรรมของผู้ประกอบอาชีพอิสระเคยลงไปตอนเกิด COVID-19 สายพันธ์ Omicron ตอนนี้กลับมาเพิ่มขึ้น แสดงว่าตอนนี้ฝั่งของ Demand เกี่ยวข้องกับการบริโภคมีตัวเลขที่เพิ่มขึ้นในไตรมาสที่ 1

ตอนนี้มีโอกาสที่ไตรมาสที่ 1 น่าจะรีบาวน์ต่อจากไตรมาสที่ 4 ซึ่งไตรมาสที่ 4 อยู่ที่ 1.9% ไตรมาสที่ 1 คาดว่าจะอยู่ที่ 3% ไตรามาส 2 คาดว่าจะอยู่ที่ 5% ซึ่งจะประกาศไตรมาสที่ 2 กลางเดือนสิงหาคม แสดงว่าเซนติเมนต์ของเศรษฐกิจไทยน่าจะไปต่อได้ ถ้าเงินเฟ้อไทยลงเมื่อไหร่ หุ้นจะขึ้น ซึ่งจะต่างจากฝั่งของทางซีกโลกตะวันตก ที่เมื่อเงินเฟ้อลงเมื่อไหร่ หุ้นจะลงต่อ เพราะว่าเศรษฐกิจลงไปด้วย แต่สำหรับประเทศไทยเศรษฐกิจกำลังจะฟื้น

หากคุณสนใจต้องการรับสิทธิ์พิเศษ และรับชมย้อนหลังได้ทุกการบรรยายผ่านช่องทางออนไลน์ กับโครงการคอร์สการลงทุน CSI ซึ่งได้รวบรวมและจัดหลักสูตร CSI-Pack กว่า 400 คอร์สการลงทุน

**พิเศษ! คอร์ส CSI-Pack สมาชิกรายเดือน เพียง!! 1,990 บาท จากปกติ 5,900 บาท ลงทะเบียนแล้วเริ่มเรียนได้ทันที

สามารถสมัครออนไลน์ได้แล้ววันนี้ https://csisociety.com/csi-pack/